ST秦岭:西部水泥巨头 有望看高一线

宽松货币及原材料成本下降,提升盈利空间:A股水泥板块资产负债率为55%,财务费用压力较大,2008年10月以来央行为经济“保增长”密集大幅降息,将显著提升其利润水平,行业龙头亦显著受益如冀东水泥(000401)净利润将比2007年增加10%,每股收益增加0.04元;同时2008年下半年以来煤炭价格持续大幅下降并预期2009年呈继续下调态势,考虑到煤电成本占水泥总成本的70%左右,煤炭价格下调将提升整体毛利润2%左右,双重利好下盈利可期。

投资导向下2009年坚持从区域景气和规模优势二维度综合选股:2009年影响A股水泥板块关键因素无疑是规模空前的基建投资,在选股时除此因素外亦要考虑行业本身特征,为此需把握两条主线:(1)区域景气。从需求看,不同区域所获基建投资额不均,不同区域受地产及制造业投资波动影响布局;从供给看,不同区域水泥淘汰和新增产能亦很不同;从成本看,不同区域资源禀赋亦不相同。选择那些生产布局于具有供需暂时性缺口且成本资源禀赋的企业无疑将获得较高溢价;(2)规模优势。水泥产品同质化严重,规模优势是该行业生存的最高法则,具有规模优势尤其是区域垄断性企业具有显著的产业链上下游的议价能力及较低生产成本能力,抵御经济“寒冬”能力更强。

风险因素:政府投资资金能否切实落实及庞大大小非解禁带来系统性风险推荐评级:2009年空前基建投资有力对冲了房地产及制造业投资下降对水泥的需求的影响,显著提升水泥景气,供需将基本保持平衡,宽松货币和持续原材料成本的下降,无疑又将提升其盈利水平。基于此,给与行业“推荐”评级。个股方面,建议重点关注海螺水泥(600585)及赛马实业(600449),并均给与“推荐”评级。

提交

中国联通首个量子通信产品“量子密信”亮相!

国家重大装备企业齐聚高交会 中国科技第一展11月深圳举行

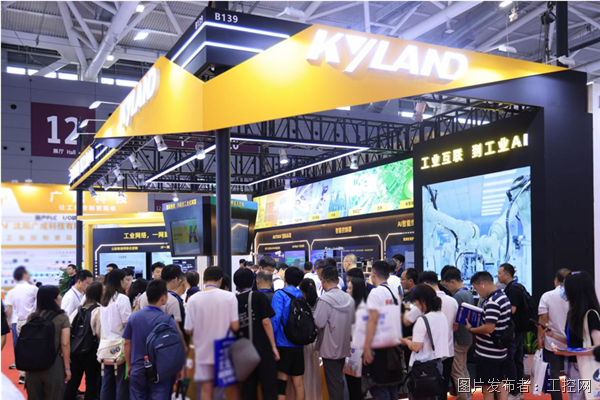

东土精彩亮相华南工博会,展现未来工业前沿技术

ATMS邀请函 | 以智驭新,协作创造汽车行业新质生产力

直播定档!见证西门子与中科摩通联手打造汽车电子智能制造新范式

投诉建议

投诉建议